L'imposition des entreprises

Poursuite de la baisse du taux de l’impôt sur les sociétés (IS)

Le taux de l’impôt sur les sociétés passera à 26,5 % pour les entreprises dont le chiffre d'affaires est inférieur à 250 M€.

Les petites et moyennes entreprises (PME) dont le chiffre d’affaires est inférieur à 10M€ HT bénéficient de l’IS au" taux réduit PME" de 15 % sur les 38 120 premiers euros de bénéfice.

Réduction de 50% du taux d’imposition de la cotisation sur la valeur ajoutée des entreprises (CVAE) à compter des impositions dues au titre de 2021

La CVAE est l’une des deux composantes de la contribution économique territoriale (CET) - avec la cotisation foncière des entreprises (CFE) - qui a remplacé l’ancienne taxe professionnelle. Elle doit être acquittée par les entreprises dont le chiffre d’affaires hors taxes est supérieur à 500 000 € et qui exerce une activité imposable à la CFE.

Suppression progressive de la majoration de 25 % pour non adhésion à un organisme de gestion agréé (OGA) ou assimilé

Suppression définitive de ce coefficient à compter de 2023.

Cette taxe est due par les entreprises relevant de l’impôt sur le revenu et soumises à un régime réel d’imposition qui n’adhèrent pas à un organisme de gestion agréé ou qui ne font pas appel à un expert-comptable pour l’établissement de leur résultat fiscal: leur base d’imposition est alors majorée de 25 % (application d’un coefficient de 1,25).

Bénéfice imposable des non-adhérents à un OGA

- La majoration du bénéfice imposable est fixée à 20 % pour l'imposition des revenus 2020 ;

- La majoration du bénéfice imposable est fixée à 15 % pour l'imposition des revenus 2021

- La Majoration du bénéfice imposable est fixée à 10 % pour l'imposition des revenus 2022

- Fin de la majoration à compter de l'imposition des revenus 2023.

Les aides pour les entreprises

Prorogation du dispositif de prêt garanti par l’État (PGE)

Les professionnels impactées par la crise de la Covid-19 peuvent bénéficier du PGE jusqu’au 31 décembre 2021.

Création d’un crédit d’impôt en faveur des bailleurs qui renoncent aux loyers de certaines entreprises impactées par la crise de la Covid-19

Le crédit d'impôt est égal à 50 % de la somme totale des abandons ou renonciations de loyers octroyés au plus tard le 31 décembre 2021 et qui portent uniquement sur le loyer de novembre 2020.

Qui peut en bénéficier de ce crédit d’impôt ? :

Les bailleurs, les personnes physiques fiscalement domiciliées en France ou les personnes morales.

Quelles conditions ?

Pour bénéficier de ce crédit d'impots, les entreprises locataires doivent :

- Employer moins de 5000 salariés ;

- Louer des locaux situés en France qui ont fait l'objet d'une interdiction de recevoir du public au cours du mois de novembre 2020 ou qui exercent leur activité principale dans un secteur, particulièrement touché par la pandémie, mentionné à l’annexe 1 du décret 2020-371;

- Ne pas être considérés comme étant en difficulté au 31 décembre 2019 ;

- Ne pas être en liquidation judiciaire au 1er mars 2020.

Si le locataire a plus de 250 salariés, le crédit d’impôt est calculé sur les 2 /3 du montant du loyer prévu au bail.

Le plafonnement du montant du crédit d’impôt est fixé par l’Union européenne à 800 000 €.

Aide fiscale à la rénovation énergétique des entreprises

Avec la création d’un crédit d’impôt pour inciter les PME à engager des dépenses de rénovation énergétique de leurs locaux professionnels à usage tertiaire.

- Le crédit d’impôt est égal à 30 % des dépenses HT dans la limite de 25 000 € par entreprise sur la durée du dispositif.

- Sous conditions que les dépenses soient engagées entre le 1er octobre 2020 (devis daté et signé après cette date) et le 31 décembre 2021.

Des procédures simplifiées

Suppression de l’obligation d’enregistrement de certains actes de sociétés et opérations

- Augmentations de capital en numéraire, par incorporation de bénéfices, de réserves ou de provisions ;

- Augmentations nettes de capital de société à capital variable constatées à la clôture d'un exercice ;

- Les réductions de capital ;

- Les amortissements de capital ;

- La constitution de groupement d'intérêt économique.

L'obligation préalable d'enregistrement est supprimée pour certains actes des greffiers des tribunaux de commerce et des tribunaux judiciaires statuant commercialement à compter des actes établis le 1er janvier 2021.

L'imposition des particuliers

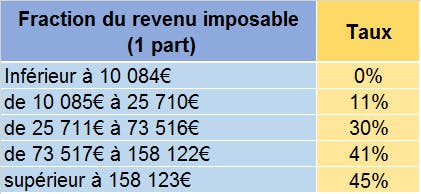

Actualisation du barème de l’impôt sur le revenu

- Le taux de la première tranche du barème de l’impôt sur le revenu passe de 14 % à 11 %.

- Les tranches de l’impôt 2021 sur les revenus perçus en 2020 sont revalorisées à hauteur de 0,2 % pour tenir compte de l’inflation.

Fraction du revenu imposable

- Le plafonnement de la réduction d’impôt résultant du quotient familial passe de 1 567 € à 1 570 € par demi-part additionnelle.

- L’abattement applicable sur le revenu imposable pour le rattachement d’un enfant marié, pacsé ou chargé de famille passe de 5 947 € à 5 959 €.

Évolution de la taxe d'habitation

Pour rappel, la suppression progressive de la taxe d’habitation de la résidence principale a été instituée depuis 2018, en tenant compte du niveau de revenus et de charges de famille des foyers (30 % en 2018, 65 % en 2019, et 100 % en 2020). Cette réforme a ainsi permis à environ 80 % des foyers d’être exonérés de la taxe d’habitation.

Les 20 % des ménages les plus aisés verront leur taxe d'habitation diminuer de 30 % en 2021 et de 65 % en 2022. Elle sera supprimée pour tous les ménages en 2023.

Les résidences secondaires ne sont pas concernées par cette mesure.

Abandon de la réforme pour l’imposition des non-résidents

La Loi de Finances maintient la retenue à la source spécifique, partiellement libératoire, sur les salaires, pensions et rentes viagères et aux gains provenant de dispositifs d’actionnariat salarié de source française des contribuables non-résidents fiscaux français, prévue à l’article 182 A du CGI et abandonne donc la réforme initialement souhaitée. La retenue est déterminée selon le barème correspondant à un durée d’un an, fixé comme suit pour les revenus 2021 :

Demande de dispense d’acompte dérogatoire en cas de sortie en capital d’un PER

En cas de sortie en capital, la part correspondant aux produits afférents aux versements non exonérés effectués sur le PER est imposable à l'impôt sur le revenu selon le régime des revenus de capitaux mobiliers.

L'imposition est effectuée en deux temps :

- L'année de leur versement, ils donnent lieu au prélèvement forfaitaire non libératoire (PFNL) de 12,8 % perçu à titre d'acompte;

- L’année suivante, ils sont soumis au prélèvement forfaitaire unique (PFU) sauf option pour le barème progressif (option globale et annuelle), l'impôt prélevé à la source s’impute sur l’impôt dû.

Pour les contribuables modestes dont le revenu fiscal de référence N-2 est inférieur à 25 000 € (célibataires, divorcés ou veufs) ou 50 000 € (contribuables soumis à imposition commune) la loi de finances pour 2021 porte à la date d'encaissement des produits afférents aux versements réalisés sur un PER, la date limite de demande de dispense du prélèvement forfaitaire non libératoire (PFNL) sur ces produits.

Cette disposition est applicable aux demandes de dénouement en capital effectuées à compter du 1er janvier 2021.

Mesures liées à la transmission de patrimoine

Il n’y a pas de réforme, le barème reste le même. A noter toutefois que l’abattement de 100 000 € se termine cette année.

Augmentation du plafonnement global des niches fiscales pour certains investissements solidaires

Le montant du plafonnement global des avantages fiscaux est majoré de 3 000 € pour les versements réalisés en 2021 au titre de :

- La réduction d'impôt IR PME pour investissement dans des foncières solidaires en 2021.

- Au titre de la réduction d'impôt pour investissement au capital des entreprises d'utilité sociale et solidaire (ESUS) à compter d'une date fixée par décret après autorisation de la Commission européenne et au plus tôt à compter du 1er janvier 2021 et jusqu'au 31 décembre 2021.

Le montant de la réduction d’impôt qui excède 13 000 € peut être reporté sur l’impôt sur le revenu des années suivantes

Dispositifs liés à l’immobilier

Prorogation jusqu’au 31 décembre 2022 du prêt à taux zéro (PTZ)

A compter de 2022, le prêt à taux zéro (PTZ) sera accordé en fonction des ressources contemporaines du demandeur et non des revenus N-2.

Prorogation du dispositif PINEL jusqu’au 31 décembre 2024

La réduction d’impôt Pinel est limitée exclusivement, depuis le 1er janvier 2021, à l’investissement dans des bâtiments d’habitation collectifs. La loi de finances pour 2021 précise que cette limitation du champ d’application aux bâtiments d'habitation collectifs, s'étend aux logements que le contribuable fait construire.

Les taux de la réduction d’impôt sont progressivement réduits pour les investissements réalisés en 2023 et 2024. Trois types de logements sont donc concernés par le recentrage de l'habitat collectif à compter de 2021 : les acquisitions de logements neufs ; les acquisitions de logement en VEFA, et les logements que le contribuable fait construire.

Élargissement du dispositif MaPrimeRénov'

Le dispositif MaPrimeRénov' (aide financière à la rénovation énergétique versée par l’Anah) est accessible à tous les contribuables, sans condition de ressources depuis le 1er janvier 2021, et aux logements mis en location ou en copropriété. Ce dispositif remplace le CITE – le crédit d’impôt pour la transition énergétique.

Prorogation de certains dispositifs :

- Les régimes de faveurs dans certaines zones sont prorogés jusqu'au 31 décembre 2022 (ZRR, ZFU...) ;

- Le crédit d'impôt pour dépenses dans l'habitation principale en faveur de l'aide aux personnes est prorogé pour 3 ans, soit jusqu'au 31 décembre 2023 ;

- La réduction d'IR DEFI-Forêt est prorogée de deux ans, soit jusqu'au 31 décembre 2022 ;

- La réduction Girardin logement est prorogée pour 3 ans, soit jusqu'au 31 décembre 2023 ;

- Le crédit d'impôt agriculture biologique est prorogé de deux ans, soit jusqu'au 31 décembre 2022 ;

- La réduction SOFICA est prorogée pour 3 ans, soit jusqu'au 31 décembre 2023.

Les mesures d’aides aux particuliers

Les aides au logement (APL)

Elles sont désormais calculées et versées en temps réel : leur bénéfice est évalué sur la base des ressources actuelles et non plus sur les revenus N-2, afin d’être plus juste, notamment lors d’une baisse de revenus.

Mesures en faveur des jeunes

- Étudiants : le coût du ticket de restaurant universitaire CROUS pour les étudiants boursiers restera abaissé à 1 € au lieu de 3,30 € pour l'année universitaire de 2021.

- Aides à l'embauche des jeunes de moins de 26 ans et des personnes handicapées : des aides à l'embauche, à l'apprentissage et aux contrats de professionnalisation seront financées.

- Augmentation du nombre de formations qualifiantes des jeunes sur les secteurs stratégiques et porteurs.

- 300 000 parcours d'accompagnement et d'insertion sur mesure seront proposés pour l’insertion des jeunes.

Mesures liées à la Covid

Jusqu'au 16 février 2021, le jour de carence est suspendu pour les agents publics arrêtés en raison de la Covid-19, comme c'est déjà le cas pour les salariés du privé.

Évolution des mesures liées aux véhicules

Bonus écologique

Le barème des aides offertes aux ménages lors de l'achat d'un véhicule neuf électrique, revu à la hausse en 2020 et pouvant aller jusqu'à 7 000 €, sera maintenu jusqu'au 30 juin 2021. Il sera abaissé de 1 000 € à partir du 1er juillet 2021, puis de 1 000 € en janvier 2022. La prime à la conversion évoluera aux mêmes dates.

Installation de bornes de recharge de véhicules électriques

La création d'un crédit d'impôt pour l'installation de bornes de recharge de véhicules électriques sur les places de stationnement résidentiel.

Forfait mobilités durables

Le plafond annuel d’exonération d’impôt sur le revenu est relevé de 400 € à 500 €.

Malus CO2

La révision du barème 2021 et 2022 du malus CO2 à l'immatriculation (abaissement du seuil, hausse du plafond).

Nouveau malus automobile

Un nouveau malus automobile lié au poids du véhicule (à partir de 1,8 tonne) sera instauré à partir de 2022.

Pour aller plus loin :

(1) Dans une TPE de moins de 11 salariés, en l’absence de délégué syndical, l’accord pourra passer par référendum.